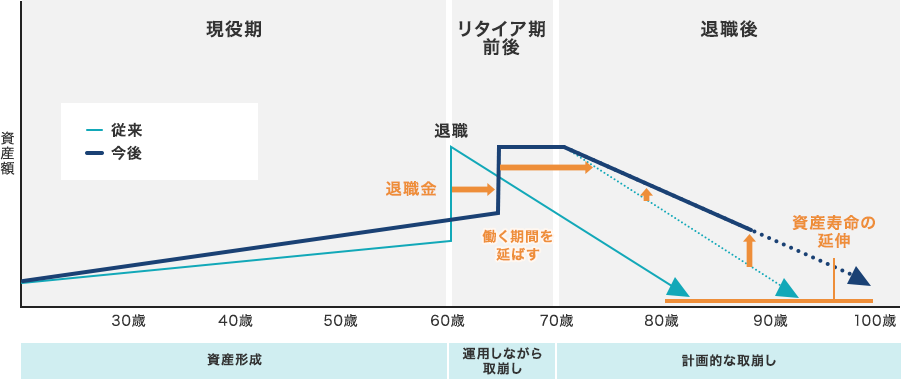

ライフステージと資産推移のイメージ

Vol.4 おすすめマネーコラム

前回のコラムで見てきたとおり、わたしたちの生命寿命は今後もさらに延びていくことが予想されます。

それに伴い、トータルで必要になるお金もきっと増えるはず。

老後に必要なお金は、生活スタイルや老後の計画次第で変わってくることもあります。最低限必要な金額と備えておきたい金額をそれぞれイメージし、目標にしましょう。

そして、目標を決めたら、お金の準備です。自分らしいセカンドライフを送るために、公的年金だけに頼るのではなく、自らの「資産寿命」を延ばす方法を具体的に考えていきましょう。

ライフステージと資産推移のイメージ

老後の資金を増やすためには、若いころからお金を貯めたり、定年後も働き続けたりする必要があります。

資産の積立・取り崩しをそれぞれイメージしてみましょう。

「資産寿命」を延ばすために、現役時代は、自分が働くことに加えて、時間を味方につけ、お金に働いてもらって、老後資金を備えることができます。それが「資産形成」です。

長い人生の間には、思いがけないことが起きることも少なくありません。老後の生活をより楽しむために、若い時期からライフプランを考え、あまりきちんとしたものではなくても、ゆるやかな形での長期の生活設計をイメージし、早めに準備を始めましょう。

30代、40代の方も、年齢とともに収入が増える一方、今後、増えていく生活費を考えると、今から少しずつ準備を始めることが大切です。生活に余裕があるときは多めに、物入りのときにはムリをしないで、タイミングをみて資産形成と長くつきあっていきましょう。

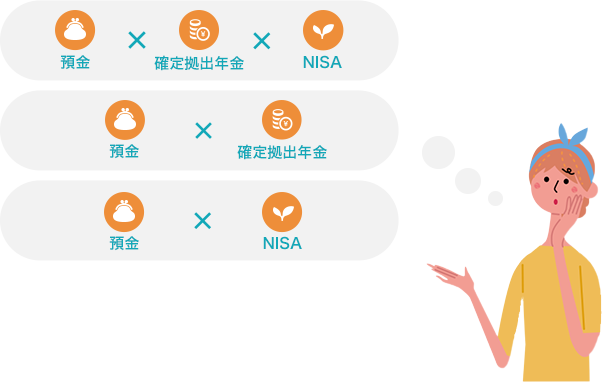

資産形成の方法として、「預金」「確定拠出年金」「NISA」などをよく耳にしますが、使える制度と金額は、人によって様々です。まずは、自分が使える制度にはどのようなものがあるのかを確認してみましょう。自分が利用できるものを有効に活用し、少しでも有利な条件でお金を貯めることが将来の安心につながります。

それでは、どうすれば、自分が必要とする老後の備えができるのか、自分に向いている方法は何か、それぞれの良さと注意すべき点について見ていきましょう。

預金は、お金を貯める場合の基本といわれます。

長らく低金利の時代が続いていましたが、2024年7月の日本銀行の政策金利引上げにより、「金利ある世界」に回帰しようとしています。

預金は、元本を下回ることはないので、安心して取り組めるというメリットがありますが、低金利では、ほとんど利息はつきませんし、インフレ率が預金の利率を上回る場合は、貯めておいた資産の価値が目減りしてしまうことになります。

また、預金の利息からは20.315%の税金が引かれます。

勤務先に、財形制度がある場合は、「財形年金」と「財形住宅」をあわせて元利合計550万円から生ずる利子等が非課税になります。財形制度は、給与から天引きされるため、少額からでもコツコツと確実に積立てることができるという特徴があります。

注意しておきたいのは、金融機関が破綻した場合、普通預金と定期預金については、元本1,000万円までとその利息は預金保険制度で保護されますが、1,000万円を超える金額は保護されない可能性があるということです。

低金利が続いている中、預金では資産はほとんど増えません。預金だけで老後資金の数千万円を準備するのは難しいかもしれません。

老後に向けて、貯められる期間が長ければ、リスクをとり、長期投資で準備するという方法も選択肢として検討できます。

1つの商品だけに集中するのではなく、貯めたい金額や貯められる期間をもとに、自分にあった方法を組み合わせて、資産全体でバランスをとりましょう。

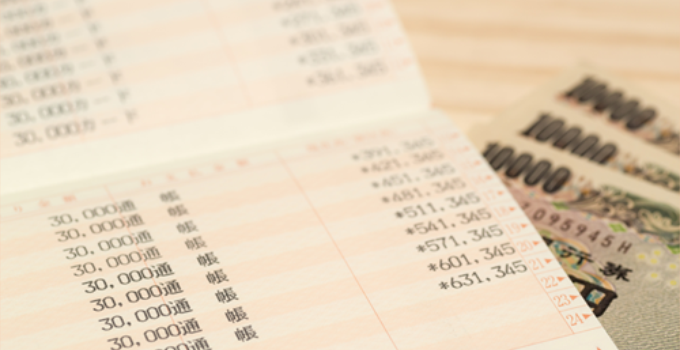

老後資金を確保する目的で税制が優遇されているのが「確定拠出年金」(DC)です。

「確定拠出年金」は、年金の1つで、60歳以降に受取るという仕組みは、国民年金や厚生年金などの公的年金と同じですが、受取額は運用結果によって増減します。

※「元本確保型」の商品もありますが、投資信託等の商品の場合は元本を下回る可能性もあります。

※受給開始年齢は、加入期間等に応じて決まります。

出典:国民年金基金連合会「iDeCo公式サイト」

最大のメリットの税制優遇については、まず、掛金の拠出時には、個人拠出分の全額※がその年の所得控除の対象となり、所得税・住民税等を抑えることができます。次に、運用時には、通常20.315%の税金が非課税となります。そして、年金の受取時には、年金形式で受取る場合は公的年金等控除の対象に、一時金形式で受取る場合は退職所得控除の対象になり、節税につながります。

※企業型確定拠出年金の場合は、マッチング拠出で従業員が上乗せ拠出する掛金が所得控除の対象です。(企業が拠出した掛金は非課税となります。)

ただし、原則60歳までは資金を引出すことができないという点には注意が必要です。

また、その運用商品の中には元本が保証されないものも含まれます。リスクとリターンを考慮して、どの運用商品をどのくらいのパーセンテージで購入するかよく検討しましょう。運用状況は折を見てチェックし、場合によっては商品の組み合わせを変更するのがおすすめです。

「確定拠出年金」には、「企業型」と「個人型」(iDeCo)があります。「企業型」は、会社の退職金制度として導入されている場合もありますので、確認してみましょう。

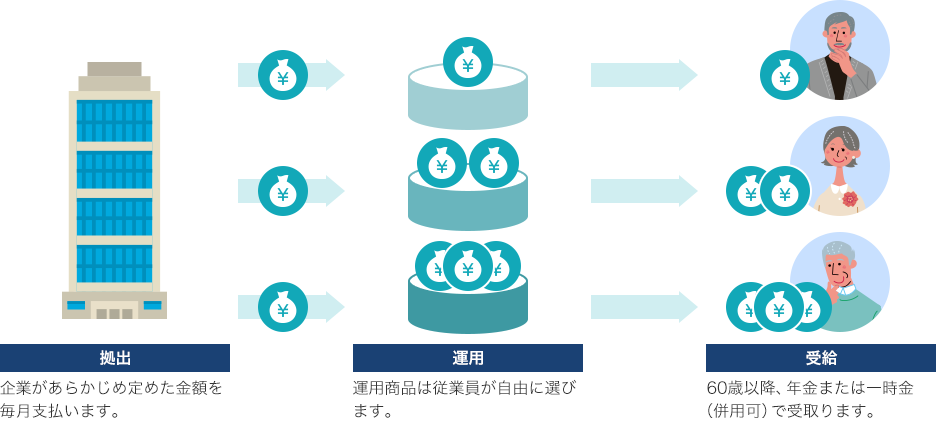

「企業型確定拠出年金」では、企業側が従業員ごとに掛金を拠出し、従業員は、企業が用意した商品ラインアップの中から商品を選択して、掛金を運用します。また、規約により拠出限度額の枠内かつ企業からの掛金額を超えない範囲であれば、「マッチング拠出」として従業員自ら掛金を上乗せすることも可能です。

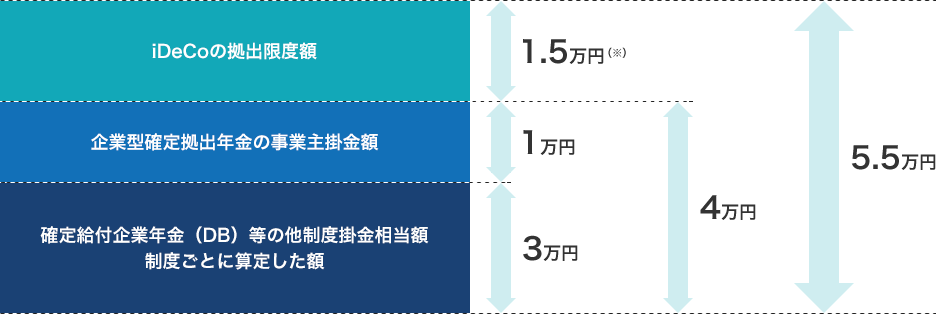

拠出限度額は確定給付企業年金の実施有無で異なります。

企業が掛金を拠出してくれるうえ、確定拠出年金への加入手続きや運営管理機関(金融機関等)の選定、口座管理にかかってくる手数料の負担も基本的に企業が対応してくれるので、従業員は気軽にはじめることができます。また、転職などの際、転職先にも制度がある場合は、転職先に資産を移すことも可能です。転職先に制度がない場合は、個人型(iDeCo)に資産を移管することも可能です。

出典:国民年金基金連合会「iDeCo公式サイト」

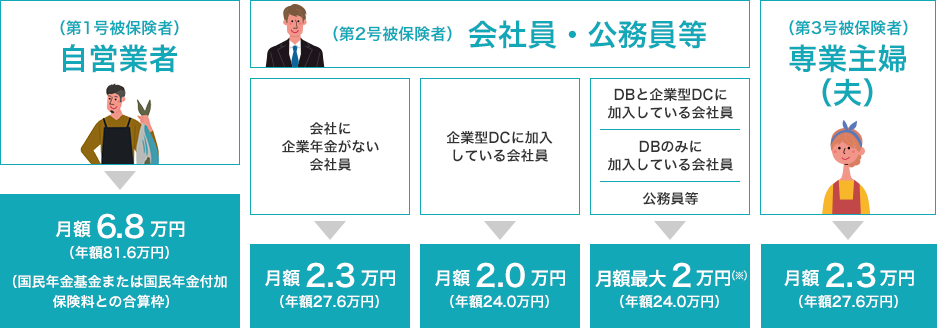

個人型確定拠出年金「iDeCo」は、自営業者や学生、会社員、専業主婦(夫)など、加入可能年齢の範囲内ですべての人が加入できる制度です。会社員で既に企業型確定拠出年金に加入している方であっても、同時加入可能です。(マッチング拠出を行っている方等は除きます。同時加入できる場合でも掛金には制限があります。)

(※)企業型確定拠出年金の事業主掛金額やDB等の他制度掛金相当額により、iDeCo拠出限度額が下がる場合があります。

「iDeCo」のいいところは、月々5,000円以上1,000円単位から始められるところ。掛金額は年1回変更できるので、少額からスタートしたり、経済的に厳しいときは少額の拠出に止めるなど、無理なく継続することができます。

ただし、「企業型」と異なり、「iDeCo」は掛金を自分で拠出します。また、「iDeCo」は1人につき1口座のみ開設できますが、150社以上もの運営管理機関(金融機関等)から1社を選び加入手続きを進めることになります。取扱っている商品や手数料水準は様々なので、比較しながら慎重に検討する必要があります。

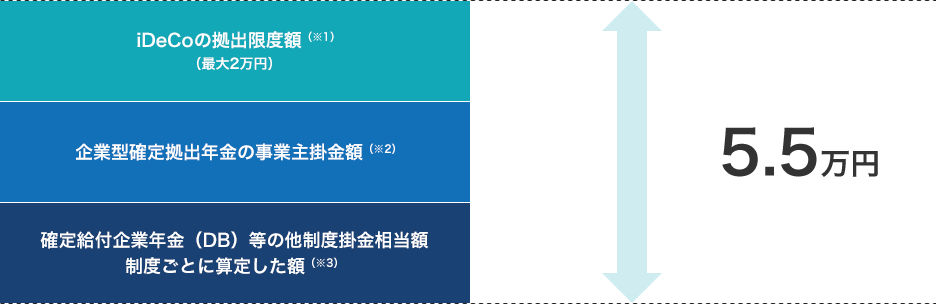

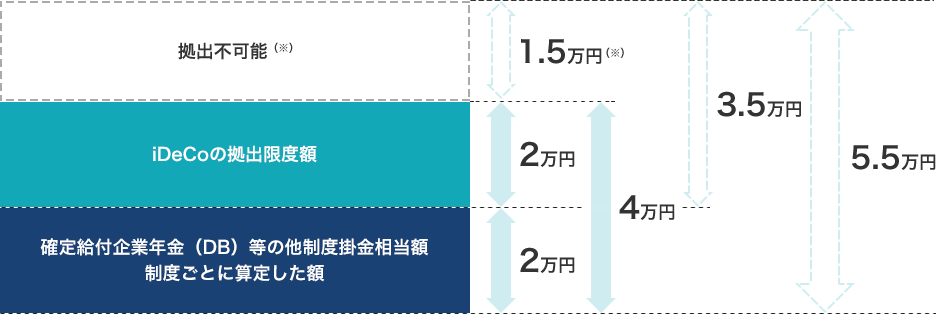

会社員または公務員等の方が確定拠出年金の企業型と個人型を併用する場合、掛金は以下のとおりとなります。

(※1)iDeCoを除く掛金が5万円超の場合、iDeCoの最低掛金額(5,000円)を下回るため、iDeCoへの拠出が不可能となります。

(※2)確定給付企業年金(DB)等の他制度のみに加入している場合は、企業型確定拠出年金の事業主掛金額を除いてiDeCoの拠出限度額を算定します。

(※3)確定給付企業年金(DB)の他制度とは、確定給付企業年金(DB)のほか、国家・地方公務員共済組合、私立学校教職員共済組合等があります。

①企業型確定拠出年金と確定給付企業年金(DB)等の他制度に加入していて、各月の掛金額を合算した額が4万円の場合

(※)iDeCoの掛金額は、各月の企業型確定拠出年金の事業主掛金額と確定給付企業年金(DB)ごとの他制度掛金額(公務員の場合は共済掛金相当額)と合算して月額5.5万円を超えることはできません。

②確定給付企業年金(DB)等の他制度のみに加入していて、各月の他制度掛金額が4万円の場合

(※)会社員または公務員等の方の場合、iDeCoの拠出限度額は最大2万円のため、1.5万円は拠出不可能となります。

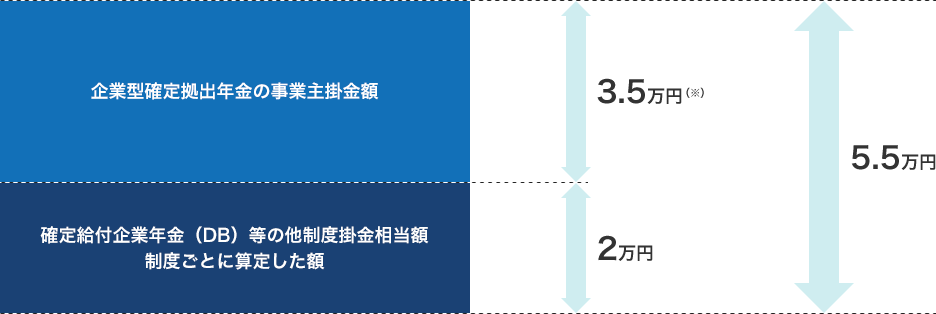

確定給付企業年金(DB)の掛金相当額が2万円の場合

(※)企業型確定拠出年金の掛金額は確定給付企業年金(DB)ごとの他制度掛金額を評価し、月額5.5万円から掛金相当額を控除した範囲内となります。

資産形成の方法として、最後に「NISA」をご紹介します。

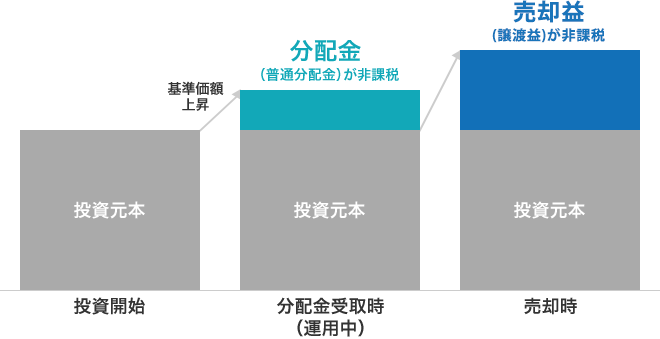

通常、株式や投資信託などの金融商品に投資する場合は、売却した際の譲渡益や分配金などに20.315%の税金がかかるものです。ですが、「NISA」の場合は、対象口座内で購入した金融商品から得られる利益が非課税になるメリットがあります。

NISAの税制メリット

具体的には

18歳以上の方が利用できる「NISA」には「成長投資枠」と「つみたて投資枠」の2種類があり、目的やニーズにあわせて選ぶことができます。

「成長投資枠」と「つみたて投資枠」は併用することができ、合計1,800万円まで(成長投資枠は、うち1,200万円まで)保有することができます。

| NISA(成長投資枠) | NISA(つみたて投資枠) | |

|---|---|---|

| 対象商品 | 投資信託・上場株式等 | 積立・分散投資に適した一定の投資信託 |

| 年間の投資上限額 | 240万円 | 120万円 |

| 非課税期間 | 無期限 | |

| 投資方法 | 一括投資または積立投資 | 積立投資 |

ただし、NISAは譲渡損失が発生しても、他の口座で発生した利益との損益通算、損失の繰越控除はできないので、注意が必要です。

「NISA」は、非課税であることに加えて、「確定拠出年金」(DC)と違って、いつでも払出し・売却して換金することが可能です。

今後の資産形成では、預金だけではなく、「確定拠出年金」(DC)、「NISA」もあわせて、上手に活用しながら、節税効果の恩恵を受けて老後の資金づくりを進めていくとよりメリットが大きくなります。

人生に必要なのは、老後資金だけではありません。住宅や子育て・教育などのライフイベントやまとまった資金が必要になることが他にもあります。

自分にあった方法を組み合わせて、ムリをしないで、少しずつでも計画的に老後に向けた準備をしていきましょう。

定年後に「資産寿命」を延ばす方法としては、「働く期間を延ばす」ことがあります。

定年延長や再雇用により、なるべく長く働く方が増えているようです。

定年後も継続して働くことで、金銭的にも精神的にも、生活にゆとりを持つことができます。また、その収入の余剰分を預貯金や投資に回すことも可能です。

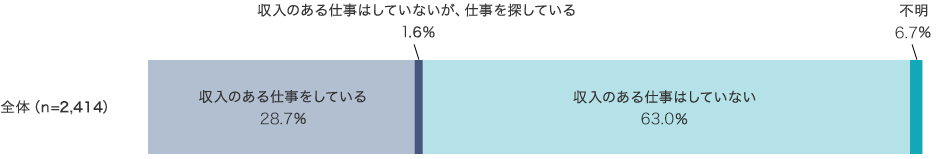

収入のある仕事への就業状況

出典:内閣府「令和4年 高齢者の健康に関する調査結果(概要版)」

実際、令和4年に内閣府が全国の65歳以上の男女を対象として行った調査によると、約29%の人が収入のある仕事をしています。

高齢になると、若いころと同じように働くのは難しくなり、収入が下がる可能性も高くなります。

でも、必ずしもフルタイムで働く必要はなく、収入と支出の差の赤字分を解消するために、モチベーションや体力にあわせて、自分のペースで働くという方法もあります。

働くことで、生活のリズムが整い、健康的な毎日を過ごすことにもつながります。働く期間を延ばすことは、老後の生活を少しでも豊かにするための重要な手段の1つになります。

働き盛りの現役時代は、大きな買い物をしない限りは資産を取崩すことがあまりないかもしれません。ですが、高齢になり仕事を辞めた後は、現役時代にコツコツと貯めた資産を少しずつ取崩しながら生活していくことになるでしょう。

取崩すだけでは、老後の資産は減る一方です。退職後は、大切に貯めたお金の寿命をいかに延ばすかが重要になります。

日々の暮らしだけではなく、生活費以外の出費も考慮したり、思い描いたセカンドライフを過ごすための費用もプラスすると、一般的な生活水準で生活していくための赤字とされる毎月約5万円の取崩しでは足りないかもしれません。そして、取崩し額を増やすと、長生きした場合や物価が上昇した場合には、資産が底をつく不安があります。

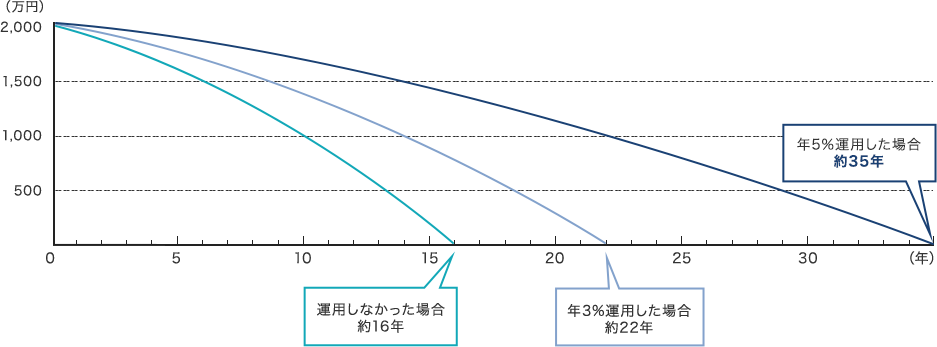

2,000万円を毎月10万円ずつ取崩した場合

※税金、運用コストは考慮していません。

運用次第ではありますが、資産を運用しながら取崩していくと、資産寿命を延ばせる可能性が高くなります。例えば、2,000万円を毎月10万円ずつ取崩すと、約16年でお金がなくなってしまいますが、年率3%で運用しながら取崩した場合は、お金の寿命が約22年まで延びます。

ただし、資産を取崩しながら運用する場合は、いつでも引出せるお金を預金で準備しましょう。

期間が長いほど効果を得やすいとされる確定拠出年金などの資産形成には、ぜひ30〜40代の現役時代から取り組んでおきましょう。

高齢になってからは、働く期間の延長を検討しつつ、資産形成と資産の取崩しのバランスを見極めることが大切です。

理想のセカンドライフは、過去の自分と未来の自分によって支えられるもの。それぞれのライフステージでできることを、今はじめてみませんか。

~あなたのご自宅や勤務先から

最寄りのろうきんをさがせます~