-

01積立額を変更する場合の手続き

財形貯蓄は、毎月の給料や賞与から控除し積み立てますので、各財形貯蓄への積立額合計(賃金控除額)がその範囲の額であれば積立額の変更は可能です。

なお、手続きは勤務先経由で取扱金融機関に申込みます。 -

02積立てを中断する場合の手続き

一般財形貯蓄、財形年金貯蓄および財形住宅貯蓄は、いずれも積立ての中断はいつでも可能です。また、回数にも制限はありません。

ただし、非課税扱いの財形年金貯蓄および財形住宅貯蓄は、積立中断期間が2年を超えてしまうと2年経過日当日の利息から課税扱いとなるので注意が必要です。

2年未満の中断であれば、非課税扱いでの積立て再開が可能です。なお、手続きは勤務先経由で取扱金融機関に申込みますが、申込時期は企業の規程で決められている場合があります。

※ 勤務先によっては、中断制限を設けている場合があります。

-

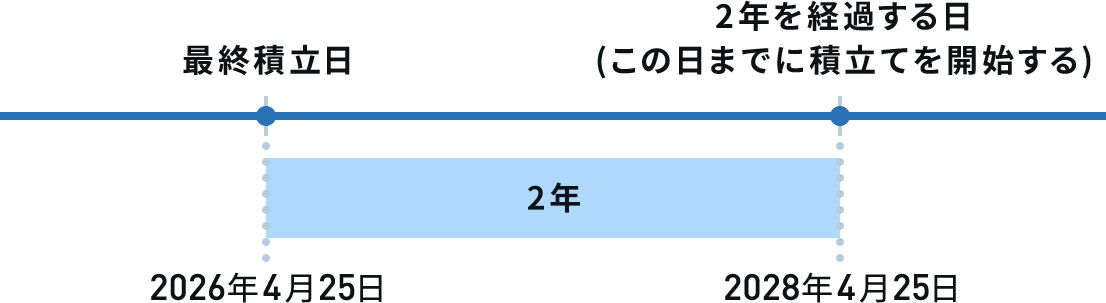

03積立中断2年を経過する日の考え方

非課税扱いの財形年金貯蓄および財形住宅貯蓄は、積立中断期間が2年を経過すると課税扱いとなります。2年を経過する日とは、最後に積立てが行われた日の2年後の応当日です。この日までに積立てが行われないと当該応当日以後に支払われる利息が課税扱いとなります。

(例)最後の積立の日・・・・2026年4月25日

2年を経過する日・・・2028年4月25日2年を経過する日が休日にあたり、給与支給日が翌日になる等の理由から、積立中断期間が2年を超えてしまう場合には、課税扱いとなってしまうので注意が必要です。

-

04財形貯蓄の他の金融機関への任意預替えの手続き

財形貯蓄の他の取扱金融機関への任意の預替えは、一般財形貯蓄に限り可能です。一般財形貯蓄を3年以上保有している場合、他の金融機関に預替えることが可能です。一度預替えを行っても、その預替えから3年経過すればまた他の金融機関に預替えることが可能です。

なお、財形年金貯蓄、財形住宅貯蓄は任意の預替えはできません。提出書類

- 「財産形成貯蓄の預替え継続申込書(兼解約・預替え依頼書)」

- 「財産形成貯蓄新規申込書」

- 旧契約の「契約の証」(発行されている場合)

-

05氏名、住所の変更があった場合の手続き

契約者が取扱金融機関に届出を行った氏名、住所に変更があった場合、契約者は「財産形成非課税住宅・年金貯蓄に関する異動申告書」を勤務先経由で取扱金融機関に提出します。「財産形成非課税住宅・年金貯蓄に関する異動申告書」は非課税の適用を受ける貯蓄に義務付けられている様式ですが、変更届を兼用している場合は、一般財形貯蓄についても当該申告書で変更の届出を行うことになります。

-

06勤務先の名称、所在地の変更があった場合の手続き(会社合併・会社分割を含む)

契約者が取扱金融機関に届出を行った勤務先の名称、所在地に変更があった場合、契約者は「財産形成非課税住宅・年金貯蓄勤務先異動申告書」を勤務先を経由して取扱金融機関に提出します。

ただし、勤務先の名称、所在地の変更は該当者の異動事由が同じであることから、勤務先による一括処理の簡便法が認められています。これは、勤務先が取扱金融機関ごとに異動事項を記載した書面と契約者氏名・住所等を一覧表にまとめて作成し、取扱金融機関に提出する方式です。この場合の様式は特に定められていません。

また会社合併、会社分割についても勤務先の名称変更とみなされるため、一括処理が認められています。

-

07転職後も財形貯蓄を継続する場合の手続き

積立継続条件

契約者が積立期間中に転職する場合、旧勤務先を退職後2年以内に転職継続の手続きをすることで、新勤務先での積立てを継続することが可能です。そのためには、新勤務先が財形制度を実施しているか、転職継続の手続き期限までに導入実施されることが前提となります。

条件が満たされない場合、積立ての継続は不可能となり、不適格事由に該当し、財形年金貯蓄および財形住宅貯蓄は一定期間経過後から課税扱いとなります。

なお、旧勤務先は契約者が退職した日の6か月後応当日の前日までに「財産形成貯蓄の退職等に関する通知書」を取扱金融機関に提出します。積立継続手続き

積立継続手続きは、新勤務先で従前の取扱金融機関と継続できる場合と従前の取扱金融機関とは継続できない場合とで異なります。

-

従前の取扱金融機関が新勤務先で取扱金融機関に指定されている場合

新勤務先を経由して「財産形成非課税住宅・年金貯蓄勤務先異動申告書」を取扱金融機関に提出することにより、新勤務先での積立てを継続することが可能となります。

ただし、事業譲渡や会社方針の出向など企業都合によって複数の契約者が異動となる場合は勤務先による一括処理の簡便法が認められています。 -

従前の取扱金融機関が新勤務先で取扱金融機関に指定されていない場合

新勤務先で指定された取扱金融機関と契約し、財形貯蓄を従前の取扱金融機関から預替えることにより積立てを継続することが可能です。このときは55歳を超えていても契約することが可能です。

預替えの提出書類

ア.「財産形成貯蓄継続申込書」

イ.「財産形成貯蓄新規申込書」

ウ.「転職者等の財産形成非課税住宅・年金貯蓄継続適用申告書」

エ.「財産形成貯蓄の解約・払戻請求書(転職等による移管用)」

オ.旧契約の「契約の証」(発行されている場合)なお、上記手続きは、1の方法が優先され、1の方法ができない場合に限り2の方法で行います。

-

従前の取扱金融機関が新勤務先で取扱金融機関に指定されている場合

-

08出向する場合の手続き

出向時の手続きは、賃金の支払いが1出向元、2出向先、3双方の場合の3つに分かれます。

-

賃金の支払いが出向元の場合

賃金の支払が出向元であれば、出向先で勤務していても、財形制度上の異動は生じていません。特に手続きは必要ありません。

-

賃金の支払いが出向先の場合

賃金の支払いが出向先であれば、籍は出向元にあっても財形制度上は転職と同じ手続きを行うことになります。

-

賃金の支払いが出向元、出向先の双方の場合

賃金の支払いが双方であれば、一般財形貯蓄は双方で契約が可能です。出向元では従前の契約のまま積立てを継続し、出向先でも新規契約が可能です。

財形年金貯蓄および財形住宅貯蓄は、「財産形成非課税住宅・年金貯蓄申告書」が「給与所得者の扶養控除等申告書」を提出した勤務先からしか提出できないので、出向元、出向先のいずれに「給与所得者の扶養控除等申告書」を提出するかによって手続きが異なります。出向元に提出すれば従前の契約を継続し、出向先へ提出すれば転職と同じ手続きを行うことになります。

-

賃金の支払いが出向元の場合

-

09役員に昇格した場合の手続き

契約者が積立期間中に役員に昇格した場合、勤労者ではなくなることから不適格事由に該当し、財形年金貯蓄および財形住宅貯蓄は一定期間経過後から課税扱いとなります。財形貯蓄制度の対象外になることから、積立てはできなくなります。

勤務先は、不適格事由の生じた日の6か月後応当日の前日までに「財産形成貯蓄の退職等に関する通知書」を取扱金融機関に提出します。ただし、同日までに契約者から「財産形成非課税住宅・年金貯蓄廃止申告書」が勤務先を経由して取扱金融機関へ提出されている場合は「財産形成貯蓄の退職等に関する通知書」の提出は不要です。

なお、法人の役員で業務執行権、代表権を持たない者が工場長、部長等を兼務し賃金を受ける場合、勤労者とみなされます。役員報酬のみの者は勤労者とはいえません。

-

10退職した場合の手続き

契約者が積立期間中に退職すると、不適格事由に該当し、財形年金貯蓄および財形住宅貯蓄は一定期間経過後から課税扱いとなります。

勤務先は不適格事由の生じた日の6か月後応当日の前日までに「財産形成貯蓄の退職等に関する通知書」を取扱金融機関に提出します。ただし、同日までに契約者から「財産形成非課税住宅・年金貯蓄廃止申告書」が勤務先を経由して取扱金融機関に提出されている場合は「財産形成貯蓄の退職等に関する通知書」の提出は不要です。

「財産形成貯蓄の退職等に関する通知書」の提出は、非課税の財形貯蓄について規定されているものですが、退職後転職して財形貯蓄を継続するときの期限要件(退職後2年)の確認のため、一般財形貯蓄契約者についても提出が求められています。

なお、退職後2年以内に転職しない限り、財形貯蓄は原則解約することになります。ただし、財形住宅貯蓄は、退職後の住宅の取得等費用に充当することが考えられるため、残しておくことは可能ですが、一定期間経過後から課税扱いとなります。

-

11海外転勤の出国時の手続き

-

一般財形貯蓄

一般財形貯蓄については、非居住者となることを出国の日までに取扱金融機関に連絡(「海外転勤者の財産形成非課税貯蓄継続適用申告書」等で海外の住所を連絡)すれば、以後、取扱金融機関は利息に対して非居住者としての税率(地方税を除く国税のみの15%(※))で課税することになります。租税条約締結国への転勤であれば「租税条約に関する届出書」を税務署から取寄せ、出国前に取扱金融機関へ提出すれば、相手国の税率(10%などの軽減税率)が適用されます。

※ 2013年1月1日から2037年12月31日までは、国税に復興特別所得税(0.315%)が付加されます。

-

財形年金貯蓄、財形住宅貯蓄

財形年金貯蓄および財形住宅貯蓄については、次の要件をどちらも満たす場合は、出国の日までに勤務先を経由して「海外転勤者の財産形成非課税住宅・年金貯蓄継続適用申告書」を取扱金融機関に提出することにより、7年間は非課税措置が継続されます。この間積立てはできません。また、非課税限度額変更などの非課税申告書に関係する手続きもできません。

要件

(ア)出国時勤務先と雇用契約が継続していること

(イ)賃金の全部または一部が国内で支払われていること非居住者となるにもかかわらず、その旨の連絡を取扱金融機関にせず、非課税継続の手続きを行わなければ、不適格事由に該当し課税扱いになります。

この場合、勤務先は不適格事由の生じた日の6か月後応当日の前日までに「財産形成貯蓄の退職等に関する通知書」を取扱金融機関に提出します(当該通知書の理由の欄は、海外転勤とし、不適格事由が生じた日は出国日の翌日となります)。

ただし、同日までに契約者から「財産形成非課税住宅・年金貯蓄廃止申告書」が勤務先を経由して取扱金融機関に提出されている場合は「財産形成貯蓄の退職等に関する通知書」の提出は不要です。

-

一般財形貯蓄

-

12海外転勤の帰国時の手続き

-

一般財形貯蓄

一般財形貯蓄については、居住者となることを「海外転勤者の国内・特別国内勤務申告書」等で取扱金融機関に連絡します。

-

財形年金貯蓄、財形住宅貯蓄

「海外転勤者の財産形成非課税住宅・年金貯蓄継続適用申告書」を提出している者が7年以内に帰国した場合、国内勤務することとなった日から2か月以内に財形住宅貯蓄の場合は「海外転勤者の国内勤務申告書」を、財形年金貯蓄の場合は「海外転勤者の特別国内勤務申告書」を、勤務先を経由して取扱金融機関に提出します。

「海外転勤者の国内勤務申告書」「海外転勤者の特別国内勤務申告書」を提出すると、居住者として非課税の適用を受けながら、積立てを再開することが可能です。

-

一般財形貯蓄

-

13非居住者

非居住者とは1年以上の期間にわたって出国(海外転勤)する者をいいます。1年未満の期間を予定して出国する者は、海外で勤務していても国内居住者として取り扱われます。したがって、海外転勤者の財形非課税継続手続きは必要なく、財形年金貯蓄、財形住宅貯蓄はそのまま積立てを継続することが可能です。

当初1年未満の予定で出国した者が、その後1年以上の期間にわたり海外勤務することになった場合は、1年以上になることが判明した日(発令の日)から非居住者となります。

-

147年で帰国できない場合の手続き

「海外転勤者の財産形成非課税住宅・年金貯蓄継続適用申告書」を提出している者が7年以内に帰国できなかった場合や、「海外転勤者の国内・特別国内勤務申告書」を国内勤務することとなった日(発令の日)から提出期限の2か月以内に提出しなかった場合は、継続適用不適格事由が生じたことになり、財形年金貯蓄、財形住宅貯蓄は課税扱いとなります。

勤務先は不適格事由の生じた日の6か月後応当日の前日までに「財産形成貯蓄の退職等に関する通知書」を取扱金融機関に提出します。ただし、同日までに契約者から「財産形成非課税住宅・年金貯蓄廃止申告書」が勤務先を経由して取扱金融機関に提出されている場合は「財産形成貯蓄の退職等に関する通知書」の提出は不要です。

-

15育児休業等による積立中断の手続き

財形年金貯蓄および財形住宅貯蓄については、3歳未満の子に係る育児休業等(※1)となった場合、育児休業等を開始する日(※2)までに「育児休業等をする者の財産形成非課税貯蓄継続適用申告書」を、勤務先を経由して取扱金融機関に提出することにより、非課税措置が継続されます。この間積立てはできません。

(※1)

育児休業等:産前休暇、産後休暇、育児休業

(※2)

育児休業等を開始する日:産前休暇、産後休暇、育児休業のいずれかの開始日

-

16育児休業等期間を短縮・延長する場合の手続き

「育児休業等をする者の財産形成非課税貯蓄継続適用申告書」を提出している者が、育児休業等の期間を変更する場合は、変更前および変更後の育児休業等の期間の終了日のいずれか早い日までに、「育児休業等期間変更申告書」を、勤務先を経由して取扱金融機関に提出します。

-

17育児休業等の積立再開予定日に再開できない場合の取扱い

「育児休業等をする者の財産形成非課税貯蓄継続適用申告書」を提出している者が、提出した勤務先で、申告している積立再開予定日に積立てを再開できない場合は、財形年金貯蓄、財形住宅貯蓄は、育児休業等の期間終了後に支払われる利息から課税となります。

なお、勤務日数等の関係から給与が満額支給されず、積立てを再開できない場合は勤務先を経由してその旨を書面等で申し出ることで、積立の再開を育児休業復帰後2回目の給与支給まで繰り下げることができます。

-

18別の子の育児休業等を取得する場合の手続き

「育児休業等をする者の財産形成非課税貯蓄継続適用申告書」を提出している者が、新たに別の子に係る育児休業等を取得する場合は、新たに申告する子の育児休業等を開始する日の前日までに、次の2つの申告書を、勤務先を経由して取扱金融機関に提出することにより、非課税措置が継続されます。

- 現在申告している子の育児休業等の期間を変更する「育児休業等期間変更申告書」を提出します。この申告書の変更後育児休業等の期間の終了日には、新たに申告する子の育児休業等を開始する日の前日を記入します。

- 新たに申告する子の「育児休業等をする者の財産形成非課税貯蓄継続適用申告書」を提出します。